Investisseurs

Fiscalité et transmission du patrimoine

AXA vous propose une synthèse des différents régimes fiscaux applicables aux valeurs mobilières. Nous vous invitons également à vous renseigner auprès de votre conseiller fiscal et, le cas échéant, consulter les informations mises à disposition par les autorités fiscales de votre pays de résidence.

Quel est le régime fiscal applicable aux personnes physiques résidentes fiscales françaises concernant les dividendes (hors PEA) ?

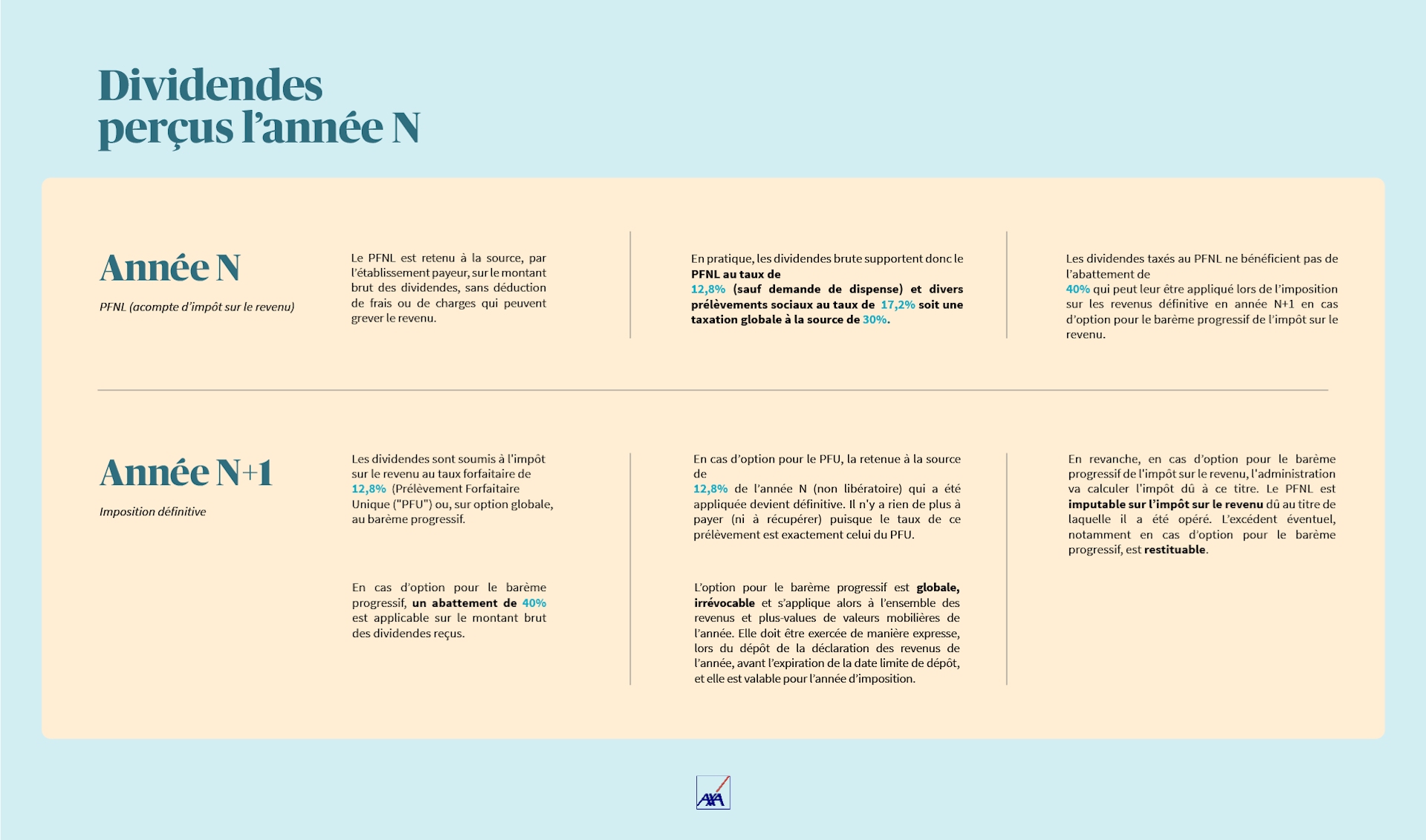

L'imposition des dividendes et distributions assimilées perçus par les personnes physiques est effectuée en deux temps :

- l'année de leur versement (année N) : les revenus donnent lieu à un Prélèvement Forfaitaire Non Libératoire* (« PFNL ») au taux de 12,8% perçu à titre d'acompte ;

- l'année suivante (année N+1) : ils sont soumis à l'impôt sur le revenu sous déduction du PFNL.

Les dividendes sont par ailleurs soumis aux prélèvements sociaux au taux de 17,2 % (9,9 % de CSG, 0,5 % de CRDS, 4,5 % de prélèvement social, 0,3 % de contribution additionnelle et 2 % de contribution de solidarité) sur leur montant brut. Ces prélèvements sont opérés, en règle générale, à la source.

Quel est le régime fiscal applicable aux personnes physiques résidentes fiscales françaises en cas de plus-value réalisée lors d’une cession d’actions AXA (hors PEA) ?

La plus-value de cession réalisée dans le cadre de la gestion d’un patrimoine privé doit être reportée dans la déclaration d’ensemble des revenus de l’année (n°2042/2042C) dans la catégorie gains de cession de valeurs mobilières.

La plus-value réalisée est soumise à une imposition à l’impôt sur le revenu à un taux forfaitaire unique de 12,8 % auquel s’ajoutent les prélèvements sociaux de 17,20 % (soit une taxation globale de 30%).

Il est cependant possible d’opter pour le barème progressif (option globale). La plus-value imposable doit alors être ajoutée aux autres revenus lors de la déclaration de revenus. Le montant global est ensuite soumis au barème progressif de l'impôt sur le revenu et aux prélèvements sociaux de 17,20 %.

A noter : en pratique, les contribuables personnes physiques sont imposés au titre des plus-values sur valeurs mobilières et droits sociaux sur leur gain net de l’année.

- Pour déterminer la plus-value imposable ou la moins-value reportable au titre d'une année, il convient tout d'abord de calculer, pour chaque cession, le gain net réalisé par différence entre le prix de cession et le prix d'acquisition

- Le gain net imposable est déterminé après imputation, le cas échéant, sur la plus-value réalisée des moins-values de même nature subies au cours de la même année ou reportées. La prise en compte des moins-values s’opère de la manière suivante :

- Les moins-values subies au cours d’une année sont imputables exclusivement sur les plus-values de même nature imposables au titre de la même année

- En cas de moins-value annuelle globale, le reliquat de moins-values non imputé est reporté et est imputé dans les mêmes conditions au titre des dix années suivantes

- En cas de plus-value annuelle globale, le solde pourra le cas échéant être réduit (dans la limite de son montant) des moins-values reportées (et encore imputables) des années antérieures, les plus anciennes s'imputant prioritairement - Lorsque l'option globale pour l'imposition selon le barème progressif est exercée, les plus-values de cession de titres acquis avant le 1er janvier 2018 et subsistant après l’imputation des moins-values de l’année et celles reportées des années antérieures, peuvent être réduites d'un abattement proportionnel pour une durée de détention

Quel est le régime fiscal applicable aux actions AXA détenues dans un PEA ?

Le Plan d’Epargne en Actions (PEA) permet d’investir en actions tout en bénéficiant, sous conditions, d’une exonération d’impôt sur les dividendes et les plus-values, à condition de n’effectuer aucun retrait pendant cinq ans. Les actions AXA y sont éligibles.

La possibilité d'ouvrir un PEA est réservée aux personnes physiques majeures dont le domicile fiscal est situé en France. Les versements sur un PEA classique doivent obligatoirement être effectués en numéraire (plafonné à 150.000 euros), les gains réalisés dans le PEA ne constituant pas des versements.

Il ne peut être ouvert qu'un seul PEA par personne.

Aucune durée minimale ou maximale n’est fixée par la loi pour le PEA, mais en cas de clôture avant cinq ans, le titulaire est fiscalement pénalisé.

Les produits et plus-values que procurent les placements effectués dans le cadre d'un PEA sont exonérés d'impôt sur le revenu. Cette exonération n'est normalement acquise que si aucun retrait n'est intervenu sur le plan pendant un délai de cinq ans à compter du premier versement. Les moins-values subies ne sont ni imputables ni reportables sur des plus-values de même nature qui seraient réalisées hors du PEA.

Le régime d’imposition des produits et plus-values réalisées dans le cadre d’un PEA est déterminé par rapport à la date de retrait (ou de clôture) de ce PEA en fonction de la durée écoulée depuis le premier versement (sauf cas particuliers fixés par la loi) :

- Après l'expiration d'une période de cinq ans calculée à partir de la date du premier versement :

- les retraits partiels n'entraînent pas la clôture du plan. Les produits et plus-values que procurent les placements investis dans le plan bénéficient d'une franchise d'impôt sur le revenu (i.e. pas d’imposition sur le revenu). Le titulaire du plan conserve par ailleurs la possibilité d'alimenter son plan avec de nouveaux versements dans la limite des plafonds légaux

- le retrait de la totalité des sommes ou valeurs entraîne la clôture du plan - Sauf cas particuliers, les retraits qui interviennent avant l'expiration de la cinquième année de fonctionnement du PEA entraînent en principe la clôture du plan.

Le gain net réalisé depuis l'ouverture du plan est alors imposé dans les conditions de droit commun (à savoir, Prélèvement Forfaitaire Unique (PFU) de 12,8% ou sur option globale du contribuable concerné, barème progressif de l’impôt sur le revenu)

Quelle que soit la date des retraits, les gains du PEA sont soumis aux divers prélèvements sociaux dont les taux sont définis en fonction de la date d'ouverture du PEA.

- Pour les PEA ouverts à compter du 1er janvier 2018, le taux de prélèvements sociaux est celui en vigueur le jour du retrait (17,2 % en 2022)

- Pour les PEA ouverts entre le 1er janvier 2013 et le 31 décembre 2017 :

En sortie de PEA, les gains constatés pendant les 5 premières années d'ouverture du PEA seront soumis à la règle dite « des taux historiques ». Pour les gains acquis ou constatés après 5 ans de détention, ils seront soumis à la règle du taux en vigueur au jour du retrait.

La règle des "taux historiques" suppose de faire un calcul complexe, en reconstituant les gains réalisés ou constatés chaque année d'existence du plan et en appliquant le taux de prélèvement social en vigueur cette année-là. - Pour les PEA ouverts avant le 1er janvier 2013

Tous les gains acquis ou constatés jusqu'au 31 décembre 2017 sont soumis à la règle des "taux historiques". Ensuite, c'est la règle du taux en vigueur au jour du retrait qui s'applique pour les gains acquis ou constatés à compter du 1er janvier 2018.

Quel est le régime fiscal applicable aux personnes physiques non résidentes fiscales françaises concernant les dividendes ?

AXA SA étant une société française, les dividendes qu’elle distribue font en principe l'objet d'une retenue à la source (sauf cas d’exonération prévus par la loi française) en France.

Pour les bénéficiaires personnes physiques**, le taux de la retenue à la source est fixé à 12,8 % (sous réserve de l’application d’une convention fiscale internationale prévoyant un taux de retenue à la source plus favorable). Il convient de noter que l’établissement payeur français en charge du paiement de ces dividendes ne sera en mesure d’appliquer ce taux de retenue à la source (ou le taux conventionnel si plus favorable selon les circonstances), que si le compte bancaire correspondant a été dûment documenté lui permettant de connaitre notamment l’identité (incluant sa qualité de personne physique) et le pays de résidence fiscale du titulaire.

Lorsque l’établissement payeur n’est pas en mesure d’identifier le bénéficiaire effectif (i.e. Lorsque les établissements qui gèrent à l'étranger les comptes titres des bénéficiaires effectifs non-résidents n’ont pas fourni à l’établissement payeur les informations requises pour l’application du taux de 12,8% ou du taux conventionnel si plus favorable), le taux de 25 % est appliqué par défaut.

Dans l'hypothèse où les actionnaires personnes physiques non-résidentes n'ont pu se voir appliquer le taux de retenue à la source au taux de droit interne de 12,8 % au moment de la distribution (ou du taux conventionnel si plus favorable), ils peuvent demander le remboursement du trop-perçu au Trésor français. Pour cela, ils devront utiliser les imprimés suivants :

- Le formulaire 5000 relatif à l’attestation de résidence fiscale, disponible en plusieurs langues : Allemand (formulaire 5000-DE-SD) ; Anglais (formulaire 5000-EN-SD) ; Espagnol (formulaire 5000-ES-SD) ; Français (formulaire 5000-FR-SD) ; Italien (formulaire 5000-IT-SD) ; Japonais (formulaire 5000-CN-SD) ; Néerlandais (formulaire 5000-NL-SD)

- Le formulaire 5001 relatif à la liquidation de la retenue à la source et au remboursement du crédit d’impôt, disponible en plusieurs langues : Allemand (formulaire 5001-DE-SD) ; Anglais (formulaire 5001-EN-SD) ; Espagnol (formulaire 5001-ES-SD) ; Français (formulaire 5001-FR-SD) ; Italien (formulaire 5001-IT-SD) ; Japonais (formulaire 5001-CN-SD) ; Néerlandais (formulaire 5001-NL-SD)

Afin d’aider les requérants à remplir les formulaires et les démarches à suivre, une notice explicative est mise à disposition par l’administration fiscale française. Cette notice est également disponible en plusieurs langues : Allemand (formulaire 5000NOT-DE-SD) ; Anglais (formulaire 5000NOT-EN-SD) ; Espagnol (formulaire 5000NOT-ES-SD) ; Français (formulaire 5000NOT-FR-SD) ; Italien (formulaire 5000NOT-IT-SD) ; Japonais (formulaire 5000NOT-CN-SD) ; Néerlandais (formulaire 5000NOT-NL-SD)

Il est possible de se procurer ces formulaires :

- Auprès de l’administration fiscale de votre pays de résidence

- Auprès du centre des impôts des non-résidents, 10 rue du Centre, 93465 Noisy le Grand, France

- Sur le site Internet de la Direction générale des impôts, www.impots.gouv.fr

DISCLAIMER : Les informations contenues dans la page « Fiscalité et transmission de patrimoine » ont uniquement une vocation informative et ne constituent pas un conseil fiscal sur la base duquel une action ou une décision peuvent être mises en œuvre. La législation fiscale peut faire l’objet de changements fréquents. Pour toute question, l’administration fiscale est votre interlocuteur privilégié.

* Les contribuables dont le revenu fiscal de référence n’excède pas 50 000 € (célibataires, divorcés ou veufs) ou 75 000 € (contribuables soumis à une imposition commune) peuvent demander à être dispensés du PFNL. Cette demande doit être formulée de manière expresse dans les conditions prévues à l’article 242 quater du Code général des impôts. Même en cas de dispense de PFNL, les prélèvements sociaux restent dus.

** Dont le compte bancaire n’est pas localisé dans un Etat ou territoire non coopératif, tels que définis par la législation fiscale française.

Contacts

Relations actionnaires individuels

Gratuit depuis un poste fixe en France

e-mail